-

Madrid, en la mira del Consejo de Europa por los cortes de electricidad en un asentamiento

Madrid, en la mira del Consejo de Europa por los cortes de electricidad en un asentamiento

-

Un hombre en Shanghái pierde más de 27.000 dólares tras un engaño amoroso vía IA

-

Chile se reactiva tras su peor apagón en este siglo

Chile se reactiva tras su peor apagón en este siglo

-

Guayaquil vive el febrero más lluvioso de los últimos cinco años, según su alcalde

-

Trump amenaza con demandar a los medios que usen fuentes anónimas para informar

Trump amenaza con demandar a los medios que usen fuentes anónimas para informar

-

BP cambia de rumbo en su estrategia climática y apuesta por los hidrocarburos

-

Menos accidentes aéreos en 2024, pero mayor cantidad de muertos, según la IATA

Menos accidentes aéreos en 2024, pero mayor cantidad de muertos, según la IATA

-

Los beneficios de la cervecera belgo-brasileña AB InBev crecen un 6% en el cuarto trimestre

-

El lucrativo y turbio mercado de los restos de dinosaurios

El lucrativo y turbio mercado de los restos de dinosaurios

-

El auge del turismo da beneficios récord a la española Aena, primera gestora mundial de aeropuertos

-

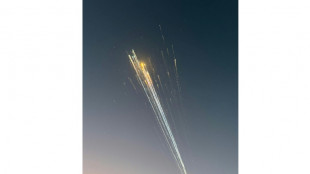

Tras el gran apagón, Chile busca "tener un día normal"

Tras el gran apagón, Chile busca "tener un día normal"

-

Hamás e Israel anuncian nuevo intercambio de cadáveres de rehenes por prisioneros

-

Cócteles inspirados en México agitarán la noche de los Óscar

Cócteles inspirados en México agitarán la noche de los Óscar

-

Ucrania acepta el acuerdo con EEUU para explotar recursos minerales, según un funcionario ucraniano

-

La economía argentina se contrajo un 1,8% en 2024, primer año del gobierno de Milei

La economía argentina se contrajo un 1,8% en 2024, primer año del gobierno de Milei

-

La justicia frena la transformación del mayor banco argentino en sociedad anónima

-

EEUU amplía la restricción de visas a "personas que explotan la mano de obra cubana"

EEUU amplía la restricción de visas a "personas que explotan la mano de obra cubana"

-

Un tercio del personal de la comisión de recortes de Musk dimite

-

Protagonista de "Emilia Pérez" asistirá a los Óscar pese a polémica por sus tuits (medios)

Protagonista de "Emilia Pérez" asistirá a los Óscar pese a polémica por sus tuits (medios)

-

El mundo reanuda en Roma el áspero debate sobre la financiación de la preservación de la naturaleza

-

China se desmarca de la idea de EEUU y Rusia de reducir su gasto militar

China se desmarca de la idea de EEUU y Rusia de reducir su gasto militar

-

Emiratos Árabes apuesta a la IA para acabar con su eterna sequía

-

La reconstrucción de Ucrania necesitará más de 500.000 millones de dólares

La reconstrucción de Ucrania necesitará más de 500.000 millones de dólares

-

Taiwán anuncia la detención de un barco con tripulación china tras el corte de un cable submarino

-

El mundo reanuda en Roma el amargo debate sobre la financiación de la preservación de la naturaleza

El mundo reanuda en Roma el amargo debate sobre la financiación de la preservación de la naturaleza

-

Corea del Sur recorta su previsión de crecimiento y los tipos de interés

-

Moscú ve un gran potencial de cooperación con EEUU sobre los minerales

Moscú ve un gran potencial de cooperación con EEUU sobre los minerales

-

Más de 1.000 artistas británicos se movilizan para defender los derechos de autor frente a la IA

-

Trump dice que los aranceles a Canadá y México seguirán adelante "según lo programado"

Trump dice que los aranceles a Canadá y México seguirán adelante "según lo programado"

-

Una ciudad española homenajea a dos migrantes por defender a un hombre gay asesinado

-

Telefónica vende su filial argentina a Telecom Argentina por 1.245 millones de dólares

Telefónica vende su filial argentina a Telecom Argentina por 1.245 millones de dólares

-

Récord de venta de puros cubanos en 2024

-

Bolivia inaugura su mayor siderúrgica con fondos chinos para contener la fuga de dólares

Bolivia inaugura su mayor siderúrgica con fondos chinos para contener la fuga de dólares

-

Tesla presenta en China funciones avanzadas de conducción autónoma

-

La nueva versión del asistente de IA de Anthropic responde más rápido y puede "razonar"

La nueva versión del asistente de IA de Anthropic responde más rápido y puede "razonar"

-

Viaje a los orígenes: chilenos adoptados ilegalmente se reencuentran con sus familias

-

Los aranceles de Trump sacuden el corazón industrial de China

Los aranceles de Trump sacuden el corazón industrial de China

-

El Galatasaray acusa a Mourinho de "comentarios racistas" tras duelo liguero

-

La EDB de Bahréin atrae más de 380 millones de USD en compromisos de inversión de Singapur

La EDB de Bahréin atrae más de 380 millones de USD en compromisos de inversión de Singapur

-

Plazo del ultimátum de Musk a funcionarios federales de EEUU se acerca a su fin

-

Una disminuida 'Fashion Week' de Londres echa el telón con desfile de Burberry

Una disminuida 'Fashion Week' de Londres echa el telón con desfile de Burberry

-

SpaceX prepara para el viernes un nuevo vuelo de prueba de Starship

-

Starbucks recortará 1.100 puestos de trabajo ante la bajada de las ventas

Starbucks recortará 1.100 puestos de trabajo ante la bajada de las ventas

-

Meta expone a sus usuarios a desinformación, alerta una oenegé

-

Roberta Flack, cantante de 'Killing Me Softly', muere a los 88 años

Roberta Flack, cantante de 'Killing Me Softly', muere a los 88 años

-

Excirujano francés reconoce "actos abominables" en macrojuicio por violaciones a pacientes

-

Los niños se exponen a abusos "graves" en cárceles salvadoreñas de adultos, alerta HRW

Los niños se exponen a abusos "graves" en cárceles salvadoreñas de adultos, alerta HRW

-

Los retrocesos en la verificación de la información abren la puerta a más odio, afirma el jefe de la ONU

-

Apple anuncia inversiones por 500.000 millones de dólares en EEUU en cuatro años

Apple anuncia inversiones por 500.000 millones de dólares en EEUU en cuatro años

-

La inteligencia artificial abre nuevas opciones a la moda y a los maniquíes

Orange y MásMóvil cierran fusión de sus actividades al 50% en España

El gigante francés de telecomunicaciones Orange y su competidor español MásMóvil anunciaron este sábado que concluyeron un acuerdo para fusionar sus operaciones al 50% en España, creando una empresa conjunta por un valor total de 18.600 millones de euros, 18.994 millones de dólares.

Este "acuerdo en firme", cuyas negociaciones se iniciaron a principios de marzo, debería estar totalmente finalizado "a más tardar en el segundo semestre de 2023", sujeto a "la aprobación de las autoridades de competencia y administrativas competentes", indicaron.

La entidad resultante tendrá la forma de 'joint venture' controlada por Orange y Lorca JVCo, matriz británica de MásMóvil, al 50%, "con igualdad de derechos de gobernanza", prosiguieron.

El acuerdo, que autoriza a cada una de las partes a llevar a cabo una salida a bolsa, fija el valor de Orange España en unos 7.800 millones de euros (7.965 millones de dólares)" y "el de MásMóvil en 10.900 millones de euros (11.131 millones de dólares).

Esta cuantía es inferior a lo que se había anunciado cuando se conoció el comienzo de las negociaciones (19.600 millones de euros, 19.192 millones de dólares).

Esta fusión permitirá a la nueva entidad competir con Telefónica, una de las compañías de telecomunicaciones más importantes de este sector en España.

"La creación de esta nueva empresa es de una importancia fundamental para el grupo" que será "más fuerte en el "mercado español", subrayó la directora general de Orange, Christel Heydemann, citada en el comunicado.

La sociedad conjunta dará a luz a "un operador sólido", con capacidad de invertir en infraestructuras, tecnología y talento a nivel mundial", añadió el director general de MásMóvil, Meinrad Spenger. "Anticipamos que esta operación fomentará la competencia, la digitalización y la innovación en el mercado español", puntualizó.

- Un mercado muy competitivo -

El cierre de este acuerdo autoriza a cada uno a entrar en la Bolsa bajo ciertas condiciones. En este escenario, se prevé "una opción de compra", que permitirá a Orange "tomar el control" de la nueva entidad.

Según los dos operadores, la transacción estará soportada por un paquete de deuda de 6.6000 millones de euros, "principalmente compuesta de deuda bancaria".

Los dos grupos de telecomunicaciones anunciaron que habían iniciado negociaciones el 8 de marzo para crear sinergias por un monto anual estimado "superior a 450 millones de euros (459 millones de dólares)" a partir del tercer año posterior a la finalización de la transacción.

El objetivo de ambas compañías pasa por volver a crecer en España, un mercado muy competitivo, donde los principales operadores -el grupo español Telefónica, la británica Vodafone y MásMóvil- han librado una guerra de precios que ha influido en sus ingresos de manera considerable.

"Esta empresa conjunta entre dos jugadores complementarios daría lugar a importantes eficiencias, lo que "permitiría a la nueva entidad combinada acelerar las inversiones en fibra óptica y 5G", aseguraron.

La operación se enmarca en un contexto en el que varios líderes de operadores europeos han pedido la consolidación del mercado en el continente para reducir la competencia y aumentar su rentabilidad, en un momento en el que están apostando fuerte por estas nuevas tecnologías.

O.Hansen--CPN